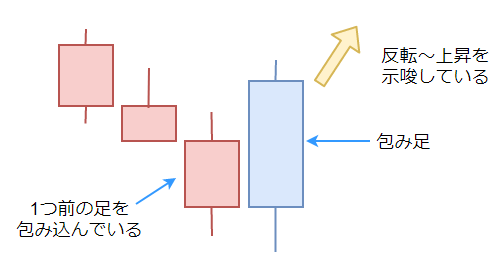

「キー・リバーサル(包み足)」とは?

キーリバーサルとは、ローソク足のプライスアクションのひとつで、「包み足(つつみあし)」のことです。

それまでの流れの方向に逆らって、1つ前のローソク足を包むようにして、大きな反対足があらわれる状況を指します。

キーリバーサル(包み足)があらわれると、そこからレートが反転していく傾向が見られますが、もちろん絶対ではありません。

大きな流れに逆らったキーリバーサルは、相場参加者から否定されるようにして再び反転していく可能性がありますから、安易にローソク足のパターン(プライスアクション)だけに従うのではなく、チャート全体の大きな流れを踏まえて判断する必要があります。

関連用語 ローソク足、チャートパターン、キャンドルチャート、酒田五法、プライスアクション

「スパイク」とは?

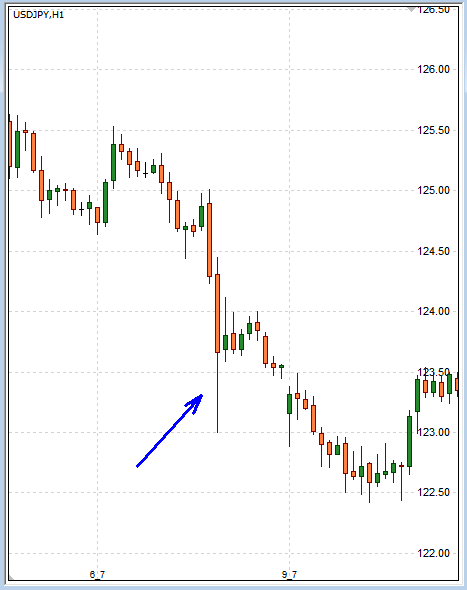

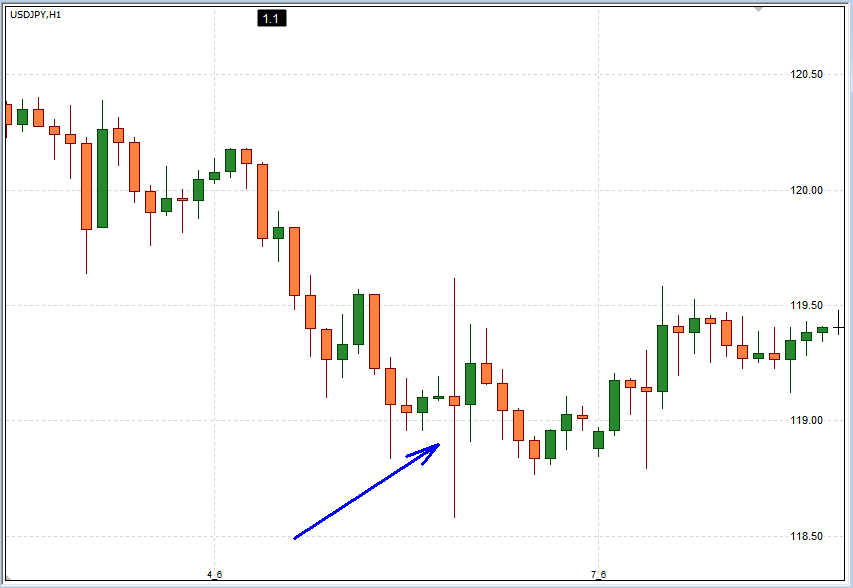

スパイクとは、短時間のうちにレートが急変動することを指し、一般的には長いヒゲのあるローソク足があらわれるような値動きのことを指します。

※チャートをクリックすると拡大します。

ある程度、時間をかけて現れたスパイクは、いわゆる「行って来い」と同じ値動きだといえます。

下のチャートのように、ローソク足の上下に長いヒゲが出るような値動きも、スパイクです。

※チャートをクリックすると拡大します。

スパイクとは、チャートパターン(ローソク足パターン)のことではなく、レートの動き(値動き)の状態を指した用語です。

関連用語 行って来い

「ダマシ」とは?

ダマシとは、チャート分析(テクニカル分析)によってなされた判断とは反対の結果があわられることです。

チャート分析は、相場に参加しているトレーダーの数だけ存在するため、基本的にダマシは主観的なものといえます。しかし、状況によっては、多くの相場参加者のコンセンサス(共通見解)が見られます。

こうした状況でダマシが起きると、相場はパニック的な状態に陥り、値動きが激しくなる傾向があります。

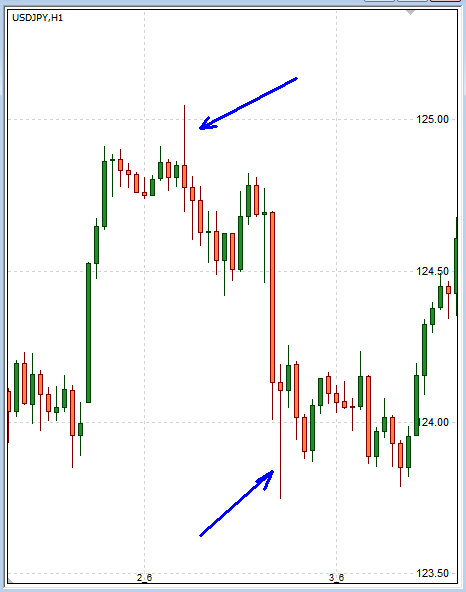

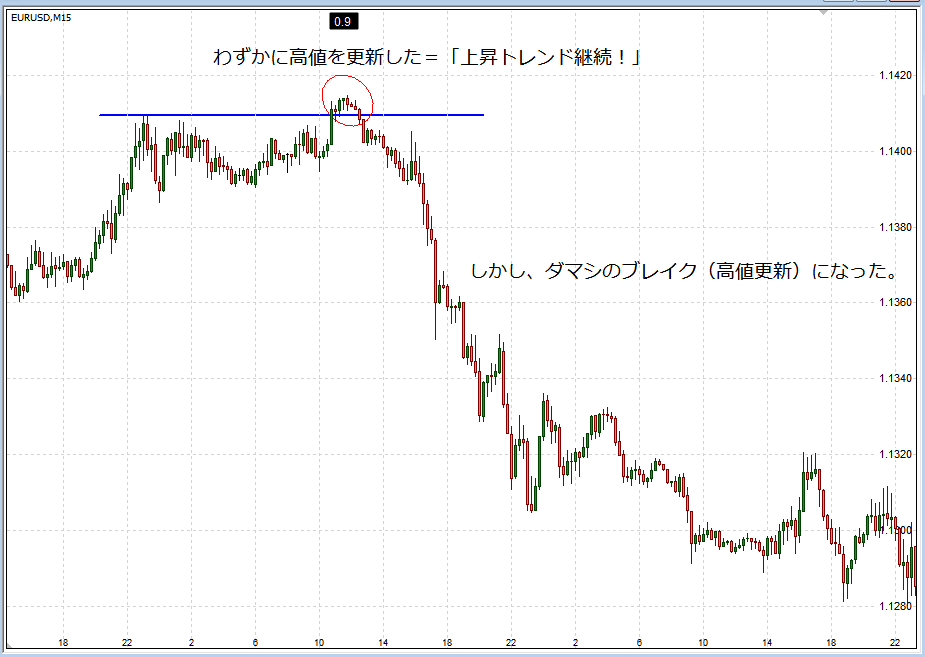

下のチャートは、高値更新がダマシとなって、その後、大きく下落していったケースです(クリックすると拡大します)。

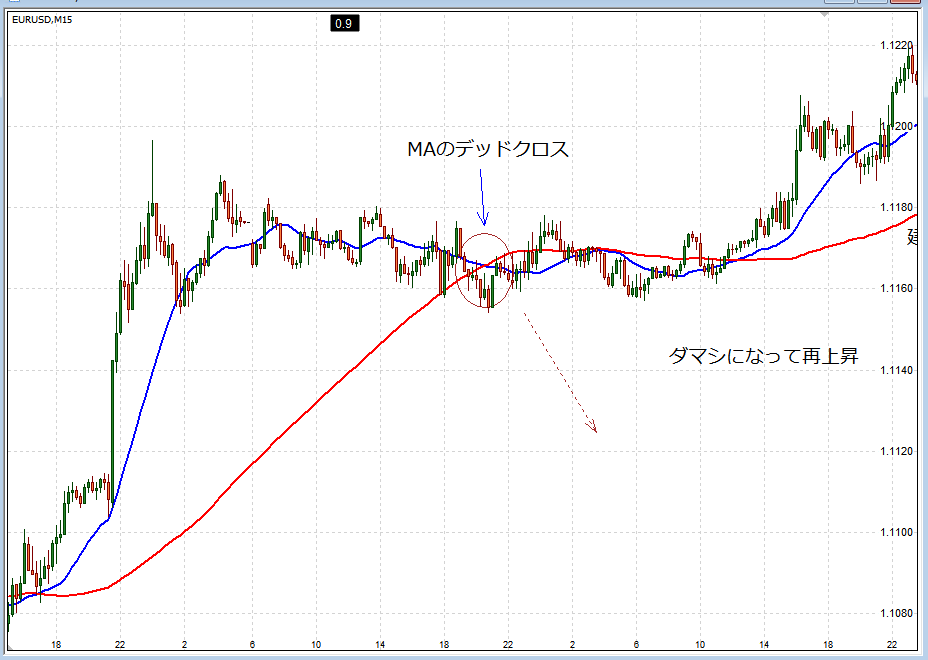

下のチャートは、20期間と100期間の移動平均線(MA)のデッドクロスが、ダマシになった様子です(クリックすると拡大します)。

一般的なテクニカル分析において、MAのデッドクロスが起きると、そこから下降していくと判断するトレーダーが増えます。上のチャートでは、そう判断したトレーダーたちがダマシにあいました。

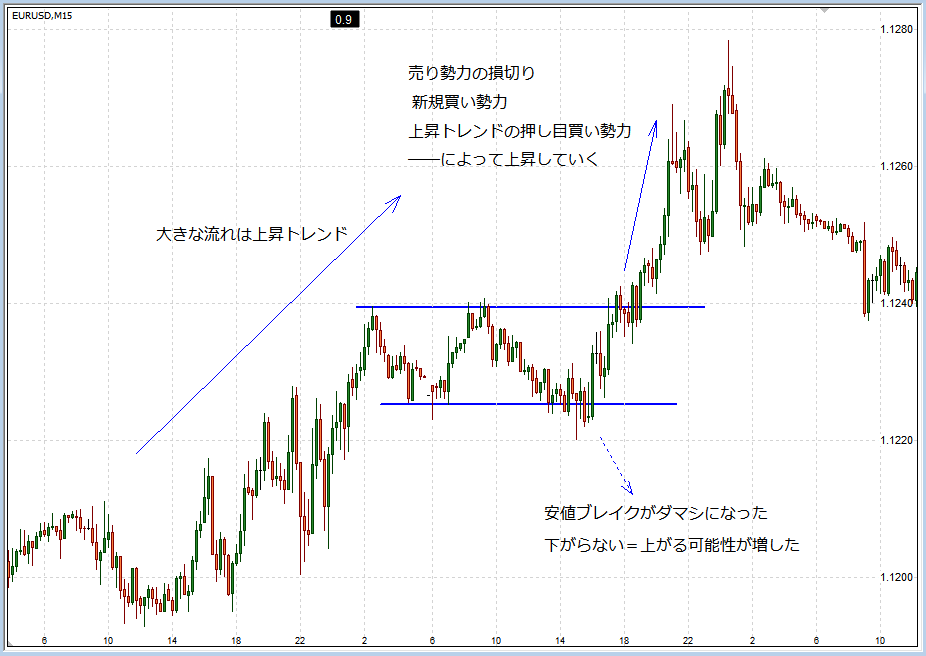

ダマシは優位性のあるエントリーの材料になる

ダマシとは、「こうなる傾向がある場面で、そうならなかった」というものなのです。ですから、ダマシが典型的なもの(多くのコンセンサスがあるもの)であれば、その反対側へのトレードに優位性があると考えられます。

ダマシにあったトレーダーたちの損切りや、それを見越した逆張りトレーダーたち、さらには、大きなトレンド方向へポジションを持とうとするトレーダーたちのエントリーによって、ダマシの場面では大きな動きが生じやすくなります。

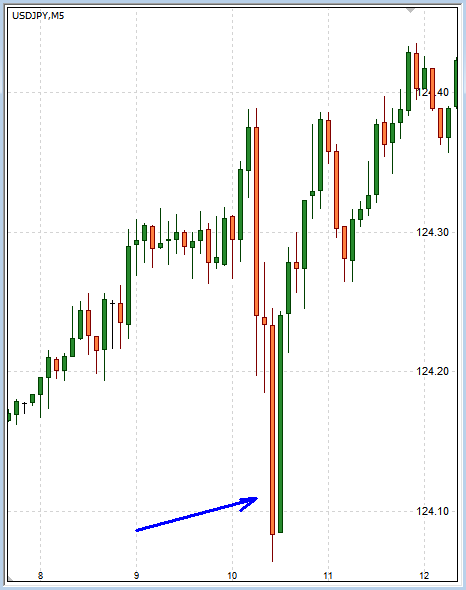

下のチャートは、そうした優位性のある場面をあらわしています(クリックすると拡大します)。

関連用語 罠につかまる

「否定の値動き」とは?

否定の値動きとは、為替相場で見られる値動きのひとつで、売り勢力と買い勢力のどちらかが仕掛けた「攻勢の値動き」が反撃されたことを示した値動きのことです。

「為替レートがこう動いたら次はこうなる傾向が強い」と見られていた相場状況で、実際には値動きがそうならなかったとき、「否定された」と表現します。

否定の値動きは、ローソク足1本の値動きで現れることもあれば、複数のローソク足によるチャートパターンとして現れることもあります。

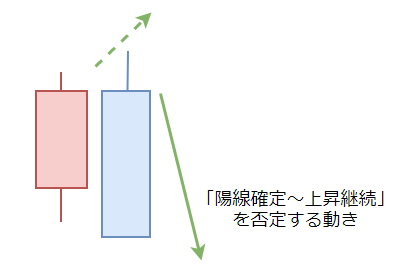

例えば小さな否定の値動きとして──、陽線が確定したということは「買い勢力が攻勢を仕掛けた」ことを示す値動きですが、次のローソク足で陰線が確定したならば、それは「買いの勢いが続かなかった=相場参加者の間で買いが否定された」ということになり、この陰線のローソク足が「否定の値動き」を示すものとなるのです。

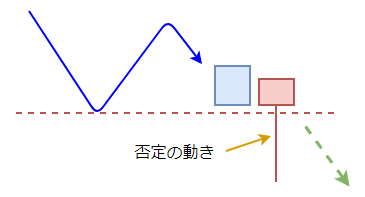

他にも、サポートラインをブレイクアウトしたローソク足が「長い下ヒゲ」を出して確定したなら、その値動きは「ブレイクの値動きを否定した」ことになり、この長い下ヒゲが「否定の値動き」を示すサインとなります。

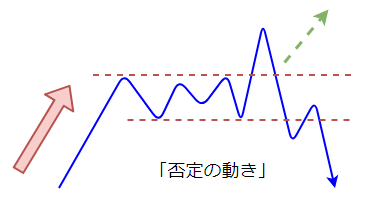

また、上昇トレンドの途中で現れたレンジを一旦は上へブレイクしたものの、上昇が続かず反対に下へブレイクしてしまった場合、本来よく見られる「トレンド継続としての上方ブレイク」が否定されたことになり、このときのチャートパターンが「否定の値動き」を示すものとなるわけです。

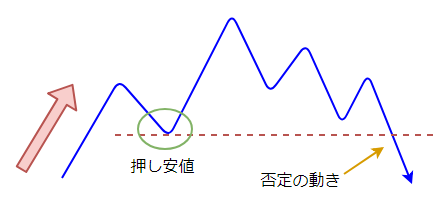

更には、上昇トレンド中の調整の下落の値動きが進み過ぎて、押し安値を下抜けてしまった場合、それは「上昇トレンドが否定された」ことになり、押し安値を下抜けることが「否定の値動き」を示すものとなります。

FXの為替チャート上で否定の値動きを捉えるには、まずその相場状況における「確率的に可能性が高い値動きの傾向」を知る必要がありますので、FX初心者トレーダーには難しいチャート判断になります。

しかし「否定の値動き」を理解してテクニカル分析とトレード判断ができるようになると、チャートの背景分析スキルはグッとレベルアップします。

「ヒゲ毛虫」とは?

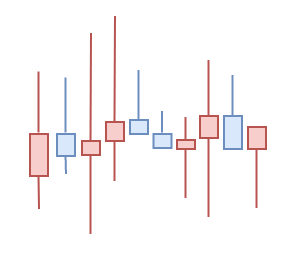

ヒゲ毛虫とは、為替取引(FX)のチャート上で、長いヒゲを伴ったローソク足が並んだ状況のことです。

ヒゲだらけのローソク足が毛虫のように見えることから、「ヒゲ毛虫」と呼ばれます。

ヒゲだらけのローソク足が連なる「ヒゲ毛虫」は、相場参加者が少なかったり、売り買いが拮抗して為替レートが乱高下いることを示しており、上下どちらかへブレイクアウトして新たにトレンドを作っていけるだけの「決め手」を欠いているといえます。

一般的に、ヒゲ毛虫がの値動きが長期間に及ぶことは少なく、一時的・短期的な膠着状態で現れやすいです。

ヒゲ毛虫は、為替市場のニューヨークタイム終盤や、米雇用統計や政策金利発表などの重要指標発表前の様子見をはじめ、トレンドの上昇一服での局所もみ合いの相場状況などで現れるケースが散見されます。

トレードが可能なヒゲ毛虫

前提として、基本的にはヒゲだらけのローソク足が出現している相場状況では、無理にトレードをせずに様子見をすることをおすすめします。

その上で、いくつかの条件が整うことがあれば、売りと買いの拮抗が崩れた優位性のある状況に変化した可能性があるため、リスクを選好してエントリーすることは可能です。

ヒゲ毛虫でのトレーディングに必要な条件の一つ目は、相場状況が閑散相場ではなく、相場参加者が大勢いることが伺えることです。

例えばロンドンタイムやニューヨークタイムの前半といった、明らかに市場参加者が多くいる時間帯において、一方的な強い短期トレンドが現れ、そこから値動きが停滞し始めたような状況です。

この場合、ボラティリティが高まっている傾向があり、ヒゲ毛虫の値幅が相対的に広くなっていれば、この後の値動き次第でエントリーチャンスが訪れる可能性があります。

ヒゲ毛虫全体をひとつのレンジと捉え、その上限もしくは下限付近で小さなローソク足が出来始めたら、ヒゲ毛虫のレンジを抜ける方向へのエントリーに若干の優位性が生まれる傾向があります。

もしこの状況でヒゲ毛虫のレンジ内に戻るダマシの値動きが発生したら、さらにヒゲ毛虫のレンジ外側へのトレードに優位性が生じると考えられます。

他にも様々なバリエーションが考えられますが、基本的なシナリオは以上の通りです。

トレードを避けるべきヒゲ毛虫

トレードを避けるべきヒゲ毛虫は、いうまでもなく「閑散相場」で出現したものです。

相場参加者が多いか少ないかは、為替レートの配信頻度を見ればおおよそ判断できます。

為替市場で活発に取引がなされている場合は、1秒間に何度も為替レートが更新され、目まぐるしくレートが変化します。

これがニューヨークタイムの終盤(日本時間の明け方)ともなると、下手をすると1分間ずっと為替レートが更新されないケースもあります。

このようにレート更新が滞っている状態でポジションを持ってしまうと、予想外に大きく値が飛んで思わぬ含み損や損切りを強いられたり、瞬間的に大きなスプレッドになって思ったような決済が出来なかったりします。

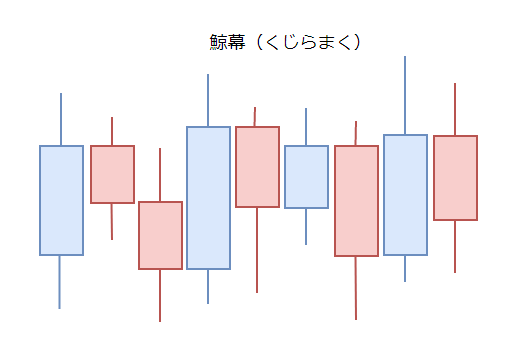

「鯨幕」とは?

鯨幕とは、FXチャートのプライスアクションのひとつで、ローソク足の陽線と陰線が交互にあらわれるような、為替レートの変動が停滞した状況のことです。

狭い範囲でのレンジ相場(レクタングル)の一種で、上下どちらへ動いていくのか方向感がまったく見られないのが特徴です。

このプライスアクションは、ローソク足の色が紅白の垂れ幕のように交互に連なっていることから、鯨幕と名付けられました。

鯨幕でのトレード判断について

チャートに鯨幕が現れたら、基本的に手出しは無用です。

鯨幕のプライスアクションは「今はエントリーを控えた方が良い」というサインと捉えるのが望ましいです。

鯨幕を終値で明確にブレイクアウトする(鯨幕を包むような強い包み足・キーリバーサルが現れる)など、ハッキリとした新たな値動きが現れるのを待つのがベターです。

なお、鯨幕のパターンが形成される背景のひとつには、相場参加者が少なくなっていることが要因として挙げられます。

それは季節要因の場合もあれば、一日の中での時間要因の場合もあります。

この場合は閑散相場に起因する鯨幕ということになり、ここから大きな値動きにはつながり難いと考えられますので、いよいよ様子見が妥当といえるでしょう。

閑散相場ではなく、為替レートの動きが活発なボラタイルな相場状況での鯨幕は、売りと買いが拮抗した激しい攻防が続いていると見て取れます。

こちらのケースでは、鯨幕をレンジと捉えた上でレンジブレイクの考え方を用いることで、柔軟なトレードが可能になってきます。

ボラティリティが高い状況下での鯨幕は、下位時間軸のチャートでは文字通り「幅の広いレンジ」になっている可能性がありますので、レンジブレイクの判断も取りやすいと思われます。

以上、FXのプライスアクションと関連用語の意味と解説まとめ──についてお伝えしました。