スワップポイントとは、通貨ペアを構成する2つの通貨の「金利差」のことで、ポジションを持ったときに得ることが出来ます(金利差がマイナスの場合は支払う必要があります)。

ですから、高い金利の通貨のポジションを持てば、放置しておくだけで銀行の利息よりずっと大きな金額を稼ぐことが出来ます。

高金利通貨のポジションを放置してスワップポイントを得るトレードのことを「円キャリートレード」と呼び、FX初心者にも人気のトレード方法になっています。

しかしスワップポイント狙いのトレードには大きなリスクが潜んでいるので、私としては決しておすすめ出来ません。

今回は、スワップポイントを取り上げながら、一見すると魅力的に見える方法に隠れている「大損のリスク」について解説していきます。

この記事の内容を理解すれば、FXでやってはいけないことが明確になり、目先の利益にごまかされず、大損を招く行動を避けられるようになるでしょう。

スワップポイントとは?

スワップポイントとは、通貨ペアを構成する2つの通貨の「金利差」のことです。

金利の低い通貨(日本円)で金利の高い通貨(トルコリラや豪ドルなど)を買うことによって、そのポジションを持っている間はその金利差の分だけ毎日利益を得られます。

例えば、1万通貨の豪ドル円の買いポジションを持つと、毎日数十円のスワップポイントが得られます(取引するFX会社によってスワップポイントは異なります)。

ポジションを持つだけ。放置したまま利益が稼げる

本来、FXで利益を出すためには、自分が持つポジションと為替レートが変動する方向とを一致させる必要があります。

つまり買いポジションを持ったなら、レートが上昇してくれなければ利益にならず、下降してしまうと損失になってしまうわけです。

ところがスワップポイントだと、ポジションを持つだけで毎日利益が稼げてしまうのですから、とても簡単です。

例えるなら、お金を預けた銀行口座に毎日利息が振り込まれるようなものです。

難しいチャート分析やファンダメンタルズ分析をしなくても、ただポジションを持って放置するだけで利益を稼ぐことが出来る──これはFX初心者にとって魅力的な方法であることは事実です。

そのためFX会社の宣伝を中心に、ネット上ではスワップポイントを稼ぐトレード方法を「外貨預金の感覚」ですすめる情報も多く見かけます。

スワップポイントで利益を稼ぐ方法(実用厳禁!)

こうしたスワップポイントの特徴を踏まえると、利益を稼ぐためのシンプルな方法に誰もが気づきます。

スワップポイントで利益を稼ぐ方法(実用厳禁!)

- 手持ちの証拠金で出来るだけ大きなポジションを持ち、放置(長期間ホールド)し続ける。

たったこれだけで、毎日一定の利益を稼ぎ続けらるようになりますが、この方法には「大損のリスク」という大きな問題があり、決しておすすめ出来ません。

次の章からは、その理由について詳しく解説していきます。

スワップポイントで利益を稼ぐことをおすすめしない理由

ポジションを放置するだけで簡単に利益が稼げるが、その収益は微々たるもの

金利差の大きな通貨ペアのポジションを持つだけで、毎日スワップポイントによる利益が稼げるのは事実ですが、その金額は実際には微々たるものです。

下の例は、1日に50円のスワップポイントが得られる通貨ペアを、1万通貨持った場合の利益です。

(例)1日当たり50円×1万通貨

- 1か月で約1,500円の利益

- 1年で約18,000円の利益

確かに銀行の利息よりもずっと割が良いですが、デイトレードやスイングトレードといった普通のトレーディングでの収益と比べれば、その金額は微々たるものです。

ちなみに1万通貨で1,500円の利益は、デイトレードで15pipsの利益確定をするのと同等ですから、このことからもスワップポイントの利益の小ささが理解できるでしょう。

為替変動リスクによる損失(含み損)の方がはるかに大きい

具体的なスワップポイントの金額だけを見ると、「ポジションを放置するだけで、確実にこの金額が稼げるなら悪くない」と思う人もいるかもしれません。

しかし、為替レートは常に変動し続けているのです。

放置していた通貨ペアのレートが、仮に1年で10円(1,000pips)下落したとしましょう。

この程度の変動は当たり前に起こります(例えば2018年のユーロ円の変動幅は約1,300pips、2017年は約2,300pipsでした)。

その場合、1万通貨の買いポジションだと10万円の含み損を抱えることになります。

FX口座に入金してある証拠金の金額によっては、期間の途中で追証(追加証拠金)が発生してしまったり、最悪の場合は強制ロスカットになって証拠金が吹っ飛び、大損してしまう可能性があります。

大きな利益を出すためには、他のトレードスタイルではタブーとされていることを行う必要がある

スワップポイント狙いで大きな利益を稼ごうとすると、必然的に次のような行為をする必要が出てきます。

スワップポイントで大きな利益を稼ぐためには──

- 出来るだけ大きなポジションを持とうとする。

- どれだけ含み損が増えてもホールド(放置)し続けようとする。

- 出来るだけ長期間ホールドし続けようとする。

①出来るだけ大きなポジションを持とうとする

1万通貨当たりのスワップポイントはわずかですから、まとまった金額の利益を稼ぐためには莫大な資金を用意する必要があります。

もしくは、証拠金が許す限りのレバレッジを掛けて大きなポジションを持つ必要があります。

実効レバレッジが高くなればなるほど、為替レートの変動によって証拠金不足になるリスクが高まっていくのです。

具体例として、10万円の証拠金で10万円分と200万円分、それぞれの買いポジションをもったケースを見てみます。

その買いポジションが-10%下落したらどうなるでしょう?

10万円の証拠金で買ったポジションが「-10%」になってしまったら?

- 10万円分の通貨を買っていた場合(実効レバレッジ1倍)

=-1万円 - 200万円分の通貨を買っていた場合(実効レバレッジ20倍)

=-20万円

このように、レバレッジを掛けて200万円分の通貨を買っていた場合、最終的に-20万円の含み損を抱えることになります。

そのため、ホールド途中で証拠金不足となって追証が発生し、最悪の場合は強制ロスカットになって大損してしまうわけです。

レバレッジについては、下の記事で詳しく解説していますので参考にして下さい。

②どれだけ含み損が増えてもホールドし続けようとする

ここで抱えた含み損は、どれだけ増えてもまだ現実になっていない「仮の損失」に過ぎません。

しかしスワップポイントは「日々現実に手に入る利益」です。

未確定の損失には目をつぶり、確実に手に入る目先の利益を優先するのは、プロスペクト理論によっても明らかなように、人として自然な心理的傾向といえます。

その結果、含み損が増えて続けても、証拠金を追加しながら日々のスワップポイントを守ろうとしてしまいます。

③出来るだけ長期間ホールドし続けようとする

そもそも為替レートの変動から利益を得るわけではないので、ポジションを決済するという前提がありません。

ですので必然的に、可能な限り長期間ホールド(放置)し続けることになります。

重要指標(ニュース)の発表や明確なトレンド発生といった「為替変動リスク」は無視され、未確定の損失(含み損)も無視されます。

そして毎日のスワップポイントを積み重ねることだけが優先されていきます。

こうしたことはFXトレードでは本来タブーとされている行為

このような行為は、デイトレードやスイングトレードなどのFXトレーディングでは、リスク管理の上でタブーとされていることです。

トレードのセオリーとして、トレードごとの損失(損切り)は確率的に当然のものだからこそ、ポジションサイズを小さく抑えて破産リスクを回避することを優先します。

損失を限定するためには、不確定な潜在損失に対して、能動的(自発的)な損切りを駆使して対応していくことが重要です。

また、突発的な値動きによるリスクや、休日を挟んだ窓開きリスク(大きく値が飛ぶリスク)など、為替レートの変動リスクはポジションをホールドする時間が長いほど増します。

ですからFXトレーダーは、リスク管理の一環としてホールドする期間を限定します。

スワップポイントで利益を稼ぐ方法は、こうしたリスク管理のセオリーに真っ向から対立するものなのです。

確率的に、いずれ強制ロスカットになって証拠金を吹き飛ばして大損してしまう

こうして、スワップポイントを稼ぐ方法の特徴を理解することによって、「いずれ強制ロスカットになってFX口座が破綻し大損する」という大きなリスクが存在していることが分かります。

大きなポジションサイズを持ち、どれだけ含み損になっても放置し続ける──そうしたポジションを長期間持ち続けていれば、いずれ含み損に耐え切れずに証拠金が尽きてしまうでしょう。

もしくは決定的なアゲインストの(損失方向への)値動きによって、高確率でFX口座は破綻してしまうのです。

これがスワップポイントで利益を稼ぐ方法をおすすめしない理由です。

強制ロスカットになってしまう値動きの具体例

ここからは、スワップポイント狙いのポジションが強制ロスカットになって破綻してしまう値動きについて、具体的なチャートを見ながら説明していきます。

含み損が増えながらも、証拠金を追加で入金しながらポジションを維持し続けたとしても、為替相場の値動き一つで深刻な損失になってしまいます。

また、一見平穏にホールドし続けられていたとしても、フラッシュクラッシュと呼ばれる突発的なレートの急変(暴落・暴騰)によって、あっけなく強制ロスカットになり大損を出してしまうケースも起こり得るのです。

こうした為替相場の値動きの具体例を見ることで、スワップポイントで稼ぐ方法がどれだけハイリスクなのかが分かるはずです。

不利なトレンドの発生『円高トレンド』

スワップポイントとは、低金利通貨と高金利通貨の金利差です。

もし低金利通貨の価値が上昇すると(トレンドが発生すると)、ポジションに深刻なダメージが加わります。

そこでまずは「トレンド発生による値動きのリスク」について見てみましょう。

日本円は典型的な低金利通貨です。

日本円という低金利通貨で大量の高金利通貨を買うことによって、高い金利(スワップポイント)を手に入れるわけです。

もし日本円の価値が上昇していく(円高になっていく)と、買った高金利通貨の価値が下がっていく──つまり含み損が増していきます。

円高トレンドが発生することは、スワップポイント狙いのポジションにとっては大問題になります。

下のチャートは、2015年の後半から始まったユーロ円の下降トレンドの様子です(クリックすると拡大します)。

この下降トレンド(円高トレンド)によって、約1年ほどの間に3,000pipsもの下落が生じました。

これは、たった1万通貨の買いポジションだったとしても、30万円もの損失になってしまう値動きです。

もしレバレッジを効かせて100万通貨持っていたなら、計算上3,000万円という莫大な損失を抱えることになりますし、恐らく途中でマージンコールが届く事態に陥るでしょう。

こうした不利なトレンドが発生すると、じわじわと、しかし着実に、ゆでガエルのような「気が付けばどうしようもないくらい含み損が巨大になっていた」という状態に陥ってしまうのです。

為替介入による値動き『スイスフランショック』

「値動きが大人しい通貨ペアだったら、ポジションを放置し続けるのは簡単だし安全だ」

そんな思惑で皮算用をしたとしても、突然の状況の変化による為替レートの激変によって、思ってもみなかったような強制ロスカットを食らう結果に終わるかもしれません。

そんな極端なケースが、実際に過去にありました。

2011年、ある一国の金融当局が「レートをこれ以上は下落させない」と明言して、その通りに実行されました(継続的な為替介入が行われたのです)。

結果的に長期間に渡ってとても狭い値動きになり、一見すると安定した横ばいの値動き(いわゆるレンジ相場)が生まれ、スワップポイントを稼ぐにはもってこいの環境になったのです。

下のチャートは、ユーロ/スイスフランの週足チャートです(クリックすると拡大します)。

2011年から2015年までの値動きだけを見れば、とても大人しい穏やかな通貨ペアにしか見えません。

しかし最後は「中央銀行による為替介入が撤廃される」との一報をきっかけに、大激震ともいえる値動きになってしまいました。

1.2000ラインより上にあった買いポジションは、この暴落によって大損失を出したのです。

このときの状況は、下の記事で詳しく解説しています。

ストップ狩りの売り仕掛け『東日本大震災ショック』

高いレバレッジを効かせたポジションは、突発的で巨大な値動きに対してとても弱い傾向があります。

追加証拠金を入金しながら何とか維持し続けていたポジションが、為替レートの突発的な値動きによって「最後に背中を押される」ように破綻してしまうのです。

次のドル円の日足チャートは、そうした不利なトレンドによってじわじわと含み損が増えていった状況の最後に、大口トレーダーたちによる売り仕掛け(ストップ狩り)が行われた様子を表しています(クリックすると拡大します)。

わずか数十分で為替レートが300pips以上の暴落となってしまっては、レバレッジの効いた大きな含み損のポジションなど、ひとたまりもありません。

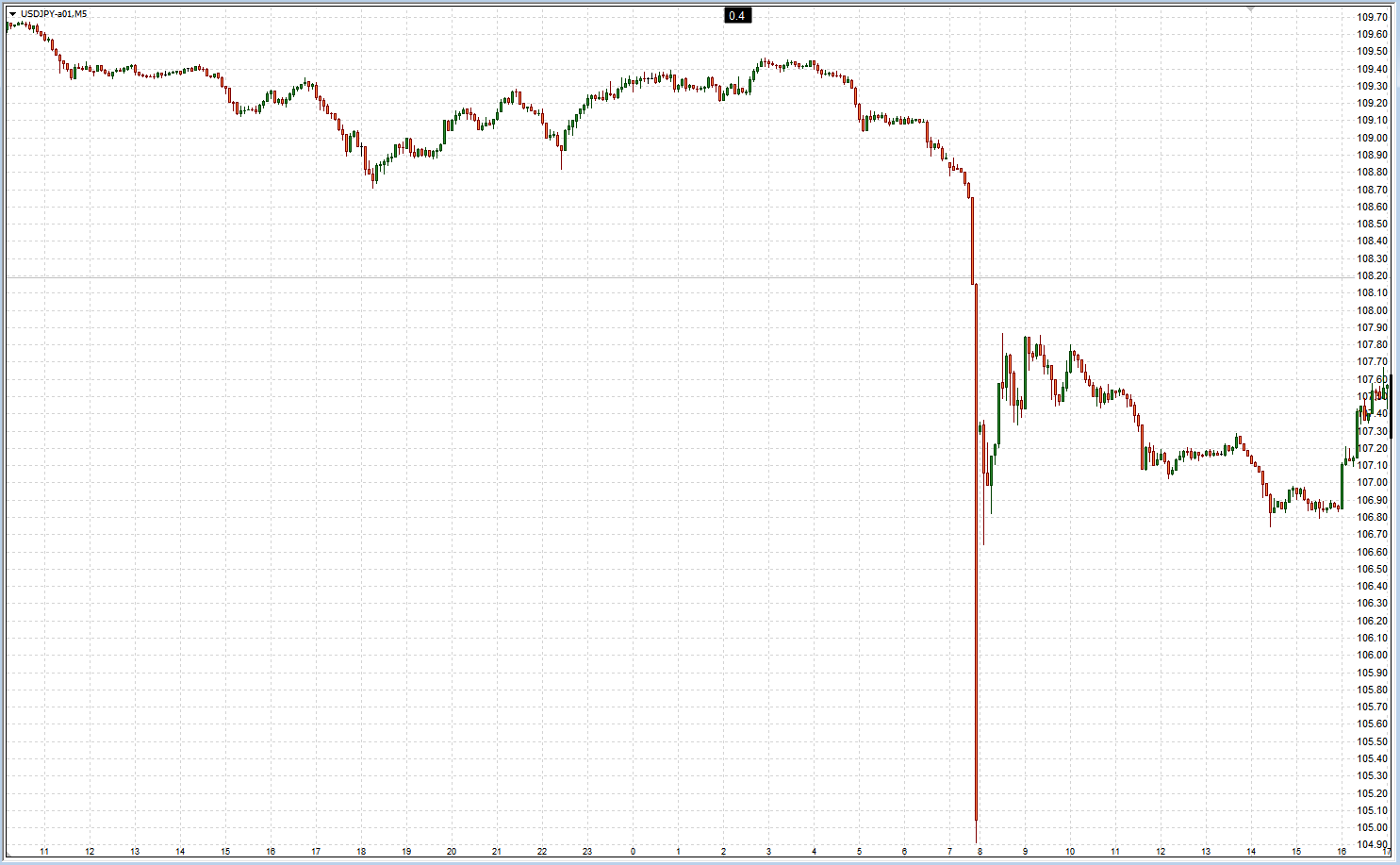

閑散相場でのニュースによる暴落『アップルショック』

FX相場の突発的な値動きといえば、米雇用統計や小売売上高、中央銀行の政策金利発表といった指標発表によるものが挙げられます。

他にも、大手企業の業績予想や決算発表、重大ニュースによっても為替レートは大きく動きます。

そうした値動きが市場参加者の少ない閑散相場で起こると、想像以上の暴落や暴騰になってしまう傾向があります。

次のチャートは、2019年1月3日に起こった「アップルショック」でのドル円5分足チャートです(クリックすると拡大します)。

5分足という小さな時間足チャートにもかかわらず、針のように鋭い下落(400pips近く)になっていることからも、この暴落の凄まじさが分かります。

このときの暴落は、次のような点が大きく影響したといわれています。

- 正月休暇中(クリスマス~ニューイヤー休暇中)の、しかも早朝(午前7時台)ということもあり、FX市場の流動性がとても低くなっていたこと。

- ヘッジファンド勢の自動売買プログラム(HFT)が、大量の損切りや新規売りの注文を出してしまったこと(売りが売りを呼ぶ形になってしまった)。

このように悪条件が重なると、突発的なニュースによる値動きが過激化してしまう傾向があり、ホールドし続けているポジションに深刻なダメージを与えることになるのです。

この「アップルショック」と先程の「東日本大震災での売り仕掛け」については、下の記事で「閑散相場」というテーマで詳しく解説していますので参考にして下さい。

中規模の暴落・暴騰は、割と頻繁に発生している

ここまでは大規模な値動きについて解説してきました。

これ程の大きな値動きではなくても、中規模の暴落や暴騰は、各種ニュースをきっかけにして比較的頻繁に発生しています。

そのため、レバレッジを目一杯効かせて放置されたポジションは、そうした中規模の値動きによっても簡単に深刻な含み損を抱えてしまう可能性があります。

「めったに起きない」といっても、アップルショックのような深刻な暴落は数年に一度は必ず起きています(トランプ米大統領の当選時や、イギリスのEU離脱決定時など)。

すぐに忘れ去られる程度の暴落・暴騰なら、それこそ数え切れません。

リスクを下げるためには、ポジションサイズを小さくする必要があるが……

もしかするとあなたは「それならたっぷりの証拠金を用意して、小さなポジションサイズで放置しておくなら大丈夫なのでは?」──と思うかもしれません。

例えば、100万円以上の証拠金で1万通貨だけポジションをホールドし、実効レバレッジを約1倍にしておくことが考えられます。

これだと、為替レートの変動リスクを乗り越えながらホールドし続けられる確率は、確かに大きく高まります。

しかしこの場合、年利換算でほんの数%の利益しか得られませんし、もしもアゲインストなトレンドが発生してしまうと、やはり大きな含み損を抱えてしまいます。

「いや、決済しない限りは損失ではない」「これは外貨預金なのだ」というのなら、私はそれ以上返す言葉がありません。

しかし、くれぐれもリスク管理を徹底して、突発的な値動きによる大損を覚悟した上で行うようにして下さい。

ですが、誰でも簡単に稼げる方法などはありません。

一見すると上手くいくように思えても、大きな視点で見ると結果的にはマイナスで終わってしまうものです。

少しずつでいいのでテクニカル分析について学び、相場状況に応じたリスク管理をしながらポジションを持つことをおすすめします。

テクニカル分析の初歩については、下の記事から読んでみて下さい。

スワップポイントで稼ぐ方法の大損リスク~まとめ

スワップポイントとは、通貨ペアを構成する2つの通貨の金利差のことです。

金利の低い通貨(日本円)で金利の高い通貨(トルコリラや豪ドルなど)を買うことによって、そのポジションを持っている間はその金利差の分だけ毎日利益を得られます。

ですから「高金利通貨とのクロス円通貨ペア」の買いポジションを持ち続けるのが、最も簡単にFXで利益を稼ぐ方法だといえます。

しかし、これは「静かな劇薬」ともいえるものなので実践は決しておすすめ出来ません。

スワップポイント自体は微々たる金額なので、まとまった利益を稼ぐためには実効レバレッジを高めて、大きなポジションを持つ必要があります。

その結果、為替レートの変動によって証拠金が不足する事態(追証の発生)に陥りやすくなります。

そのため最悪の場合は強制ロスカットになって、それまでの利益どころか、元本の証拠金を吹き飛ばすような大損失を出す結果に終わってしまう可能性があるのです。

つまりスワップポイントで利益を稼ぐ方法は、いずれ強制ロスカットになってFX口座が破綻して大損してしまうという、大きなリスクをはらんでいるのです。

以上、『スワップポイント』とは?放置で稼ぐ方法に潜む大損のリスク──についてお伝えしました。

参考リンク

参考情報 スワップの定義とゲインの計算方法(英語)

こちらの記事もおすすめです